بعد از ارائه نسخه اولیه بودجه سال ۱۴۰۰ به مجلس جمهوری اسلامی ایران، از همان ابتدا نقدهای متعددی به آن وارد شد. رشد ۴۷ درصدی هزینههای جاری و همچنین افزایش ۱۱۷ درصدی کسری عملیاتی نسبت به سال گذشته، با توجه به شرایط رکودی کشور و معضلات اقتصادی ناشی از تحریمها، کسری بودجه سال ۱۴۰۰ را به عنوان مهمترین چالش اقتصادی کشور، در کانون توجه قرار داد. برآوردهای اولیه از کسری لایحه بودجه، ارقامی بین ۱۹۵ تا ۳۵۰ هزارمیلیاردتومان بود.

پیشبینیهای دور از واقعیت و حتی در برخی موارد مغایر با قوانین کلان کشور، لایحه را به دولت بازگشت داد و با انجام اصلاحات و شفافسازی جزئی در ارقام و جداول لایحه، دوباره تقدیم مجلس شد و به تصویب رسید. از لایحه تا قانون بودجه ۱۴۰۰ تغییرات زیادی، به ویژه در اعداد جداول اصلی، صورت پذیرفت. ازاینرو، برآورد مجدد کسری بودجه، با توجه به گذشت نیمی از دوره آن و تغییر دولت، امری ضروری است.

برآورد کسری بودجه ۱۴۰۰

یکی از ویژگیهای مهم بودجه ۱۴۰۰، دو سقفی بودن آن است. در بند (ب) ماده واحده قانون بودجه ۱۴۰۰ به دولت اجازه داده شد تا نسبت به ابلاغ ۷/۹۳۷ هزارمیلیاردتومان منابع عمومی متناسب با مبالغ مصوب اقدام کند؛ اما ابلاغ ۳۴۰ هزارمیلیاردتومان (مابهالتفاوت سقف ابلاغی تا اعتبار مصوب) از شش ماهه دوم سال ۱۴۰۰ و صرفاً پس از اطمینان از تحقق منابع و متناسب با روند واریزی به خزانه در شش ماهه اول قابل ابلاغ به مصارف مصوب شد. نگاهی به گزارش عملکردهای منتشر شده و اظهارات مسئولین، قابل برداشت است که این منابع در شش ماه اول تحقق نیافتند.

جدول ۱٫ کسری بودجه در قانون بودجه سال ۱۴۰۰ در سقف اول (هزارمیلیاردتومان)

| منابع |

قانون بودجه ۱۴۰۰ |

پیشبینی عملکرد |

| درآمدها |

|

درآمدهای مالیاتی

|

۶/۲۷۰ |

تحقق ۹۰ درصدی |

۵/۲۴۳

|

| درآمدهای گمرکی |

۶/۵۴ |

تحقق ۳۵ درصدی |

۱/۱۹ |

| سایر درآمدها |

۷/۱۱۹ |

تحقق ۸۰ درصدی |

۸/۹۵ |

| واگذاری داراییهای سرمایهای |

| صادرات نفت |

۱۹۹/۳ |

تحقق ۱۵ درصدی |

۹/۲۹ |

| فروش و واگذاری اموال منقول و غیرمنقول |

۳/۲۵ |

تحقق ۲۰ درصدی |

۵ |

| واگذاری داراییهای مالی |

| فروش و واگذاری انواع اوراق مالی اسلامی |

۵/۱۳۲ |

تحقق کامل |

۵/۱۳۲ |

| واگذاری شرکتهای دولتی |

۸/۹۵ |

تحقق ۹۰ درصدی |

۲/۸۶ |

| استفاده از صندوق توسعه ملی |

۲/۳۶ |

تحقق ۴۳ درصدی |

۶/۱۵ |

| سایر موارد |

۸/۲ |

تحقق کامل |

۹/۲ |

| مجموع |

۷/۹۳۷ |

مجموع |

۵/۶۳۰ |

| کسری تأمین نشده در سقف اول بودجه |

۲/۳۰۷ |

|

|

|

|

|

همچنین در مورد منابع مصوب در سقف اول، با توجه به گزارش عملکرد سه ماهه و بیانات رئیس کمیسون اقتصادی در خصوص عملکرد ۵ ماه نخست سال، با توجه به اعداد جدول شماره ۱، پیشبینی میشود تا آخر سال ۵/۶۳۰ هزارمیلیاردتومان تامین و دولت با ۲/۳۰۷ هزارمیلیاردتومان کسری در سقف نخست مواجه شود. جمع این دو عدد، کسری بیسابقه ۲/۶۴۷ هزارمیلیاردتومانی را نتیجه میدهد که عدد به شدت نگران کنندهای است.

پیامدهای کسری بودجه

کسری بودجه دولت، به ویژه تداوم آن، پیامدهای اقتصادی شدیدی را در پی دارد. دلیل این امر روشهای تامین این کسری است. اگر تخصیص به مصارف متناسب با تحقق منابع بود، وجود کسری به سادگی با انقباض مصارف تعدیل میشد؛ اما مسئله این است که ۷۲ درصد از مصارف دولت مربوط به هزینههای جاری است که چسبندگی شدیدی دارند و به سادگی کاهش نمییابند. تجربه سالهای گذشته هم این امر را تایید میکند و تنها کاهشی که در ردیفهای مصارف میتوان داشت، مربوط به بودجه عمرانی است که سهم ۱۴ درصدی در بودجه دارد و کاهش دادن آن به تشدید رکود منتج میشود.

با این تعابیر دولتهای مختلف همواره روشهای دیگری را را برای جبران کسری بودجه انتخاب کردهاند. استقراض از بانک مرکزی سادهترین روش ممکن است که با افزایش خالص بدهیهای دولت به بانک مرکزی، مستقیما پایه پولی را تحت تاثیر قرار میدهد و به تشدید تورم میانجامد. گزارشها حاکی از آن است که هر ۱۰ هزارمیلیاردتومان استقراض مستقیم از بانک مرکزی، ۲ درصد به تورم کشور اضافه میکند که بیانگر هزینه سنگین آن برای مردم کشور است.

روش دیگری که دولت برای جبران کسری بودجه اتخاذ میکند و به استقراض غیرمستقیم از بانک مرکزی معروف است، تحمیل آن به بانکهاست. در این روش بانکها با کسری مواجه میشوند و با اضافه برداشت از بانک مرکزی، پایه پولی را افزایش میدهند و نتایج پیشتر گفته شده را تکرار میکنند. انتخاب دیگری که برای دولت وجود دارد، استفاده از منابع صندوق توسعه است. جدای از بحث ماهیت این اقدام، در صورتی که صندوق توسعه منابع ارزی در دسترس نداشته باشد، این روش هم مشابه دو اقدام قبلی است و پیامدهای تورمی برای جامعه در پی دارد.

اما شاید بتوان انتشار اوراق بدهی و واگذاری شرکتهای دولتی را روشهای کمهزینهتری برای جبران کسری قلمداد کرد. دولت در سالهای اخیر بخش بزرگی از کسری خود را با فروش اوراق بدهی تامین مالی کرده و تعهدات آتی ایجاد نموده است. همچنین عرضه سهام شرکتهای دولتی در بازار بورس که در دو سال اخیر بارها شاهد آن بودیم، بخشی از کسری بودجه را تامین کرده است.

ملاحظات کسری بودجه

زمان وقوع کسری بودجه بسیار مهم است. اقتصاددانان مکتب کینز وقوع کسری بودجه را در دوران رکود، لازم و حتی ضروری میدانند. با وقوع رکود اقتصادی، هزینه کرد و سرمایهگذاری بخش خصوصی کاهش مییابد و بیشتر به نگهداری پول مبادرت میشود و منابعی که میتوانست بهعنوان محرک اقتصادی مورداستفاده قرار گیرد را از چرخه اقتصاد خارج میکند. در این شرایط استقراض دولت میتواند این پساندازها را به چرخه اقتصاد بازگرداند و شوک مثبتی در جهت خروج از رکود ایجاد کند.

دلیل استقراض دولت مهم است. اگر دولت بهمنظور سرمایهگذاری در جهت بهبود زیرساختها استقراض کند، ممکن است بتواند بر شکست بازار غلبه کرده و ظرفیت تولیدی اقتصاد را بهبود بخشد. با اینحال اگر دولت قرض بگیرد و آن را صرف پرداختهای انتقالی یا هزینههای جاری کند، ممکن است ظرفیت تولیدی بسیار محدودی افزایش یابد.

هزینه استقراض مهم است. در سال ۲۰۱۲ کشورهای دارای کسری بودجه زیاد (انگلستان، آمریکا و ژاپن) بازده اوراق قرضه پایینی داشتند و این بیانگر افزایش تقاضا برای آنها بود که هزینه استقراض را برای دولت بسیار پایین آورده بود. البته روی دیگر ماجرا حکایت از عدم تمایل بخش خصوصی به سمایهگذاری در پروژههای بخش خصوصی دارد؛ که دولت باید این فاصله را جبران کند.

چشمانداز و انتظارات آتی از رشد اقتصادی مهم است.مسئلهای که بر اهمیت کسری بودجه میافزاید، انتظارات از وضعیت آتی اقتصاد کشور است. اگر تصور شود که رکود اقتصادی ادامه دارد، متغیر بدهی به تولید ناخالص داخلی مسیر افزایشی خواهد داشت. در مقابل اگر برای کشوری رشد اقتصادی ۲ تا ۳ درصدی پیشبینی شود، بهصورت خودکار باعث افزایش درآمدهای مالیاتی و کاهش هزینههای اجتماعی میگردد که نتیجه آن کاهش کسری بودجه خواهد بود. رشد اقتصادی پایین و شرایط رکودی همواره به نگرانی از کسری بودجه میافزاید.

نحوه تامین کسری بودجه در ماههای نخست سال

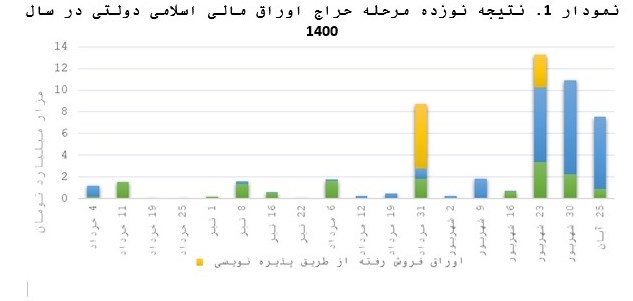

طبق اعلام پورابراهیمی، رئیس کمسیون اقتصادی مجلس، دولت در ۵ ماه نخست سال ۸۰ هزار میلیارد تومان اوراق بدهی فروخته است. ۶/۱۶ هزار میلیارد تومان آن اوراق مالی اسلامی است که در ۱۳ مرحله حراج به بانکها و یا در بورس فروش رفته است و مابقی اسناد خزانه اسلامی است. در جدیدترین آمار منتشر شده توسط بانک مرکزی، با پشت سر گذاشتن نوزدهمین حراج اوراق مالی اسلامی که در نمودار شماره ۱ قابل مشاهده است، تامین مالی از این مسیر به بیش از ۵۰ هزارمیلیاردتومان رسیده است.

در خصوص تحولات مربوط به استفاده دولت از وجوه تنخواهگردان خزانه در سال جاری لازم به توضیح است که با توجه به رقم منابع بودجه عمومی سال ۱۴۰۰ (مصوب مجلس شورای اسلامی، معادل ۱۳۷۳/۷ هزار میلیارد تومان) سقف اولیه تنخواهگردان خزانه به میزان ۳ درصد بودجه عمومی (۲/۴۱ هزار میلیارد تومان) تعیین و تا ابتدای اردیبهشتماه ۱۴۰۰ تمامی این مبلغ طی دو قسط در اختیار دولت قرار گرفت. البته در جلسه خردادماه هیئت وزیران و به پیشنهاد سازمان برنامهوبودجه به منظور پیشگیری، امدادرسانی و جبران خسارات ناشی از حوادث غیرمترقبه، سقف مجاز تنخواهگردان خزانه در سال ۱۴۰۰ یک درصد افزایش یافت و منابع آن (۷/۱۳ هزارمیلیاردتومان) در اختیار دولت قرار گرفت.

بعد از به روی کار آمدن دولت جدید، با تدابیر اتخاذ شده، بخشی از کسری بودجه با فروش اوراق مالی اسلامی تامین شد؛ همچنین افزایش قیمت و حجم فروش نفت، به همراه آزادشدن بخشی از منابع ارزی بلوکه شده، دولت جدید را در تامین کسری بودجه یاری رساند.

راهکارهای جبران کسری بودجه

اصلاح ساختار بودجه، افزایش شفافیت، کوچکسازی دولت، خروج درآمدهای نفتی از بودجه و راهکارهای مشابه، در افق بلندمدت قابلطرح و پیگیری است؛ اما ناظر به شرایط کنونی کشور که فرصتهای زیادی ازدسترفته است، نیاز به ارائه راهکارهای کوتاهمدت و در برخی زمینهها میانمدت (همسو با اهداف بلندمدت مطروحه) وجود دارد. در ادامه بهصورت خلاصه به مسائل اشاره میگردد.

کوتاهمدت (برای جبران کسری بودجه سال جاری)

سریعترین مسیر برای تأمین مالی و جبران کسری بودجه دولت، فروش و واگذاری انواع اوراق مالی اسلامی است. مکرراً در متن گزارش به کوتاهمدتی بودن این منابع تأکید شده است. در شرایطی که دسترسی به منابع نفتی و فرصت کافی برای تقویت درآمدهای پایدار وجود ندارد، استقراض و انتقال تعهدات به آینده (افزایش بدهی دولت) در مقایسه با استقراض مستقیم و غیرمستقیم از بانک مرکزی که بهمثابه چاپ پول است، اثرات منفی کمتری در پی دارد و در اولویت قرار میگیرد.

طرح تهاتر نفت اگر به شیوه مناسب اجرایی شود و امکان دریافت خدمات در مقابل واگذاری منابع سرمایهای ایجاد شود، میتوان بخش زیادی از طرحهای عمرانی را تأمین مالی کرد.

میانمدت (باهدف تحقق در لایحه بودجه ۱۴۰۱)

اتخاذ تصمیمات جدی و سریع در مسیر تقویت و افزایش پایههای مالیاتی، نیاز اساسی بودجه کشور است. ظرفیتهای خوبی برای افزایش درآمدهای مالیاتی وجود دارد. دریافت مالیات برای تأمین مالی منابع بودجه عمومی، اثرات ضدتورمی هم به همراه دارد.

آغاز اقدامات جدی و تدریجی در زمینه حذف یارانههای پنهان، با کاهش تدریجی فشار آنها بر بودجه دولت، زمینه را برای افزایش بهرهوری و توجه به امور توسعهای هموار میسازد.

اجرای قانون پایانههای فروشگاهی و سامانه مؤدیان در مسیر کاهش فرار مالیاتی و تسهیل مالیات ستانی، زمینه را برای افزایش کارکرد نظام مالیاتی کشور بهبود میبخشد.

عدم ایجاد تعهدات پایدار (هزینههای جاری) تا حد امکان و حتی کاهش آنها از طریق انضباط مالی، که از طریق اجرای کامل قوانینی همچون شفافیت حقوق و دستمزد کارکنان دولت قابل دستیابی است.

اصلاح ساختار صندوقهای بازنشستگی و کاهش فشار هزینهای آن بر بودجه که از طریق سیاستهایی مانند افزایش سن بازنشستگی، کاهش تعهدات دوران بازنشستگی و مولدسازی داراییهای صندوق ایجاد میشود.

اجرای طرح «وان انرژی» بهمنظور اصلاح الگوی مصرف انرژی و شروع حرکت تدریجی در مسیر کاهش یارانههای انرژی که نتایج توزیعی خوبی در پی دارد.

ساماندهی به موضوع واردات کالاهای اساسی و نحوه تامین مالی آنها، که هرچه سریعتر باید پیگیری گردد تا بار بودجهای آن تا حد امکان کاهش یابد و اهداف سیاستی آن محقق گردد.

تدوین لایحه مطابق با واقعیتهای موجود و پرهیز ازلحاظ منابع دور از دسترس که ضمن شفافسازی کسری موجود، فرصت بیشتری برای برنامهریزی در جهت اصلاح آن ایجاد میکند.

بلندمدت (در قالب افق برنامه هفتم توسعه)

اصلاح ساختاری بودجه و حرکت در مسیر بودجهریزی مبتنی بر عملکرد

خارج کردن منابع پر نوسان تأمین مالی از بودجه (نفت و ارز)

افزایش کارایی در زمینه برآورد اعتبارات و اولویتها

تعریف اهداف میانمدت و بلندمدت برای بودجه و همسوسازی هزینهها با این اهداف

تصریح کسری بودجه و انضباط مالی دولت در مسیر تأمین مالی آن

قاعدهمند کردن تأمین مالی از بانک مرکزی و نظام بانکی

افزایش درآمدهای مالیاتی از طریق تعریف پایههای مالیاتی جدید

ادغام یا حذف دستگاههای اجرایی دارای وظایف و برنامههای همسو

تعیین چارچوب برای پرداختی تحمیلی به صندوقهای بازنشستگی

تفکیک هزینههای اجتنابناپذیر از هزینههای غیرضروری

مدیریت اموال و داراییهای عمومی

منبع:تسنیم